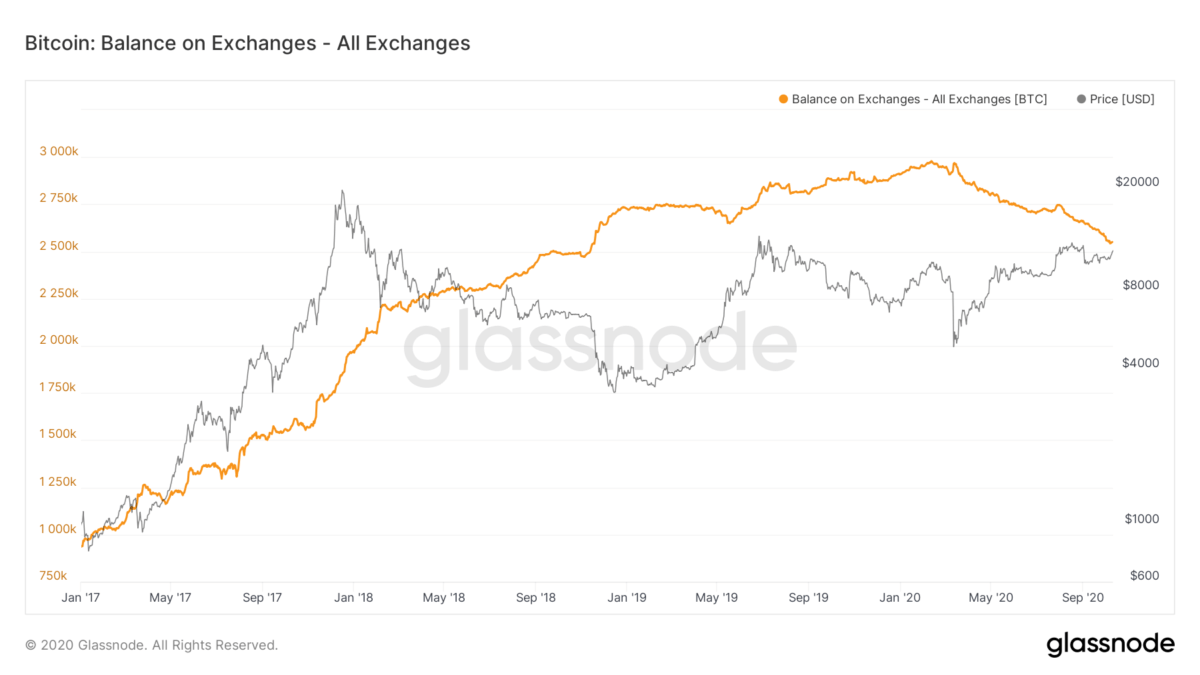

450 000 bitcoins disparus en 8 mois – Il n’y a jamais eu aussi peu de BTC sur les exchanges en 2020 !

Il y a une métrique dont nous rendons compte régulièrement sur le Journal du Coin. Il s’agit du solde total des plateformes d’échange en bitcoin (BTC) ou en ether (ETH). Cette quantité n’a eu de cesse de diminuer tout au long de l’année, et nous atteignons un nouveau plus bas.

Bitcoin, un actif de moins en moins liquide ?

Un des avantages de la traçabilité de la blockchain de Bitcoin est la transparence des marchés. Contrairement aux marchés traditionnels, il est possible de quantifier de nombreux flux financiers.

Une des métriques qui nous intéressent est le solde total des plateformes de change. Il permet en effet d’avoir une idée de l’offre disponible, dans la mesure où la plupart des gros exchanges ont identifié leurs cold wallets.

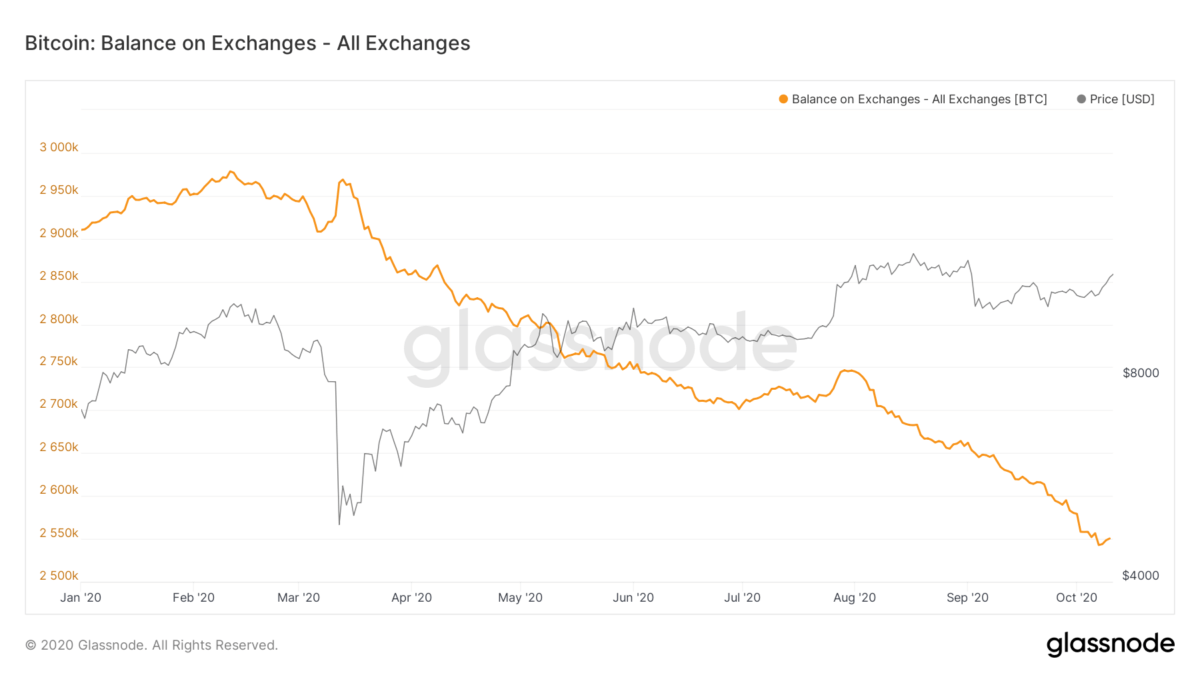

Depuis le début 2020, cette quantité n’a eu de cesse de diminuer. Nous venons d’atteindre le plus bas de l’année. Jetons un œil aux données de Glassnode Studio :

Les plateformes de change détiennent ainsi 2,55 millions de BTC en ce premier tiers du mois d’octobre 2020. Cette valeur a diminué de 14,4 % depuis le début de l’année. C’est un niveau que nous n’avions pas atteint depuis novembre 2018. Cela correspond au moment où le cours du bitcoin avait cassé son support des 6400 dollars.

Cela signifie que l’offre en bitcoin se raréfie. Et, contrairement à l’or, il n’est pas possible de miner plus de bitcoins quand l’offre diminue ! C’est donc une signe considéré comme positif pour le cours du bitcoin. Cependant, comme nous pouvons le voir sur le graphique ci-dessus, il n’y a pas vraiment de corrélation nette entre l’évolution du solde des exchanges et le prix du BTC.

Peut-on vraiment interpréter cette métrique ?

Bien entendu, faire parler ces données relève avant tout de la spéculation. Il peut y avoir plusieurs explications à ce phénomène.

Tout d’abord, les mineurs de Bitcoin produisent deux fois moins depuis le dernier halving. Même si tous ces bitcoins ne se retrouvent pas forcément sur les plateformes, cette diminution de l’offre est un facteur.

Ensuite, le comportement des investisseurs. Ces derniers sont probablement plus enclins à sécuriser eux-mêmes leurs bitcoins. Ils peuvent passer par des hardware wallets, ou utiliser des services de garde pour les plus fortunés. De même, les primo-arrivants sur le marché (early adopters) ont déjà pris d’importants profits entre 10 000 et 20 000 dollars. Ces gros portefeuilles attendent certainement de nouveaux plus hauts pour vendre leur restant. Et ceux qui ont acheté après 10 000 dollars et qui hold courageusement cherchent probablement un prix à plusieurs dizaines de milliers de dollars.

Enfin, les détenteurs de bitcoins sont plus ouverts à la finance décentralisée (DeFi). De nombreux protocoles offrent des rendements généreux contre un collatéral en BTC. Les bitcoineurs ont donc sans doute profité de l’engouement pour la DeFi ces derniers mois pour faire « fructifier » leurs fonds qui dormaient.

Alors, cette métrique est-elle réellement significative ? Théoriquement, avec une demande constante ou en augmentation, c’est de bon augure pour le cours. Mais n’oublions pas que les gros traders, les whales, ont un impact important sur le prix du bitcoin. Ils prennent régulièrement un malin plaisir à faire mentir les statistiques.